こんな方におすすめの記事シリーズです

- 高配当株に興味があるけど、銘柄選びに迷っている

- 配当利回りだけで選んで良いのか不安

- 財務指標って正直よくわからない

- 家計の例えでわかるなら読んでみたい!

最近、高配当株に関心を持ちはじめた投資初心者の方も多いのではないでしょうか?

私自身もそのひとりで、「配当利回りが高い=お得!」と単純に考えていた時期があります。

しかし、調べていく中でわかってきたのは──

**「利回りが高い株には、それなりの理由がある」**ということ。

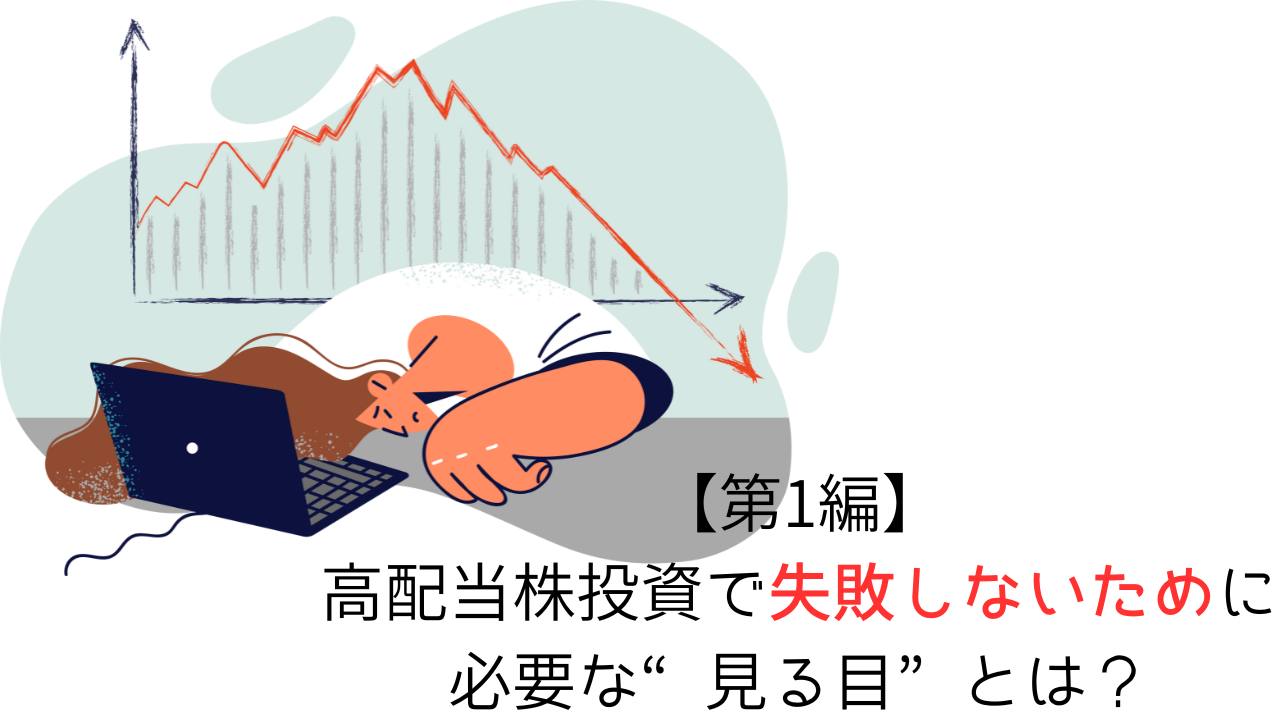

今回は、「高配当株を選ぶ際に初心者が注意すべき落とし穴」と「なぜ“財務の健全性”を見ることが大事なのか」について、ステップ形式でわかりやすく解説していきます。

・そもそも“高配当株”って何が魅力?

高配当株とは、株価に対してもらえる配当金の割合(配当利回り)が高い株のこと。

たとえば:

- 株価1000円で年間配当金50円 → 配当利回り5%

配当金があると、値上がりしなくても収入が得られるため、**「お金が働いてくれている実感」**が持てるのが魅力です。

・でもちょっと待って…!利回りだけで選ぶのは危険!

「利回りが高い」だけで選ぶのは危険

実際のところ、配当利回りが高い企業の中には、業績が不安定だったり、将来減配のリスクがある企業も少なくありません。

高配当株投資で本当に大切なのは、

「この企業は、これからも安定して配当を出し続けられるのか?」

という視点。

つまり、

➤ 企業の“財務の健全性”が超重要なんです!

・財務の健全性ってどうやって見るの?

この先のブログでは、以下の指標を使って「企業の健全さ」をチェックする方法を解説していきます。

| 財務指標 | なぜ重要? |

|---|---|

| 流動比率 | 目先の支払いに困らないか?(短期的な安全性) |

| 自己資本比率 | 会社に“借金体質”の不安がないか?(長期的な安全性) |

| 配当性向 | 配当が利益に対して無理のない範囲か? |

| 連続増配 | 将来にわたって還元の姿勢がありそうか? |

次回予告

次回は、この中でも特に初心者が見落としやすいけどとても大事な指標、

**「流動比率」**について、家計の例えを交えて、わかりやすく解説していきます。

実は私自身、「流動資産が固定負債までカバーできていると安心」だと思っていたのですが…

それ、ちょっとした勘違いでした

「じゃあ本当に健全な企業ってどう見ればいいの?」という視点で、初心者にもスッと入ってくる内容にしたいと思っています。

コメント